시중에는 많은 ETF 상품들이 있습니다. 특히나 최근 몇 년 사이에 미국의 자산운용사인 찰스슈왑이 운용하는 SCHD의 인기가 올라가면서 배당을 꾸준하게 지급하는 상품들에 대한 투자자들의 관심이 높습니다. SCHD가 다우존스에 편입된 종목들 중 꾸준하게 배당을 성장시킨 주식들을 위주로 포트폴리오를 구성하여 안정적인 배당을 지급하지만 분기 배당을 주고 있으며 배당률에서 약간의 불만이 있을 수 있다고 생각합니다.

마찬가지로 배당을 주는 ETF이지만 JP모건에서 운용하는 JEPI라는 ETF는 월배당을 지급하며 SCHD에 비해서 더 많은 배당을 주는 것으로 알려져 있습니다. 그렇다면 어떻게 이런 높은 배당을 할 수 있는지, 그리고 이러한 고배당 ETF들이 어떻게 운용되는지 살펴보도록 하겠습니다.

※ 목차

1. 커버드콜은 무엇일까?

■ 커버드콜(Covered Call)의 원리

커버드콜은 이전에 다뤄봤던 옵션과 깊은 관계가 있는 용어입니다. 커버드콜에서 '콜'이 바로 옵션에서 말하는 콜옵션을 의미하는 것입니다. 커버드콜은 바로 현물로 주식을 매입하면서 해당 주식, 기초자산의 콜옵션을 매도하는 전략을 말합니다.

이렇게 콜옵션을 매도하면서 매수자로부터 받은 프리미엄을 통해 시장이 하락할 경우 손실을 일부 만회하는 전략으로 이해하면 됩니다.

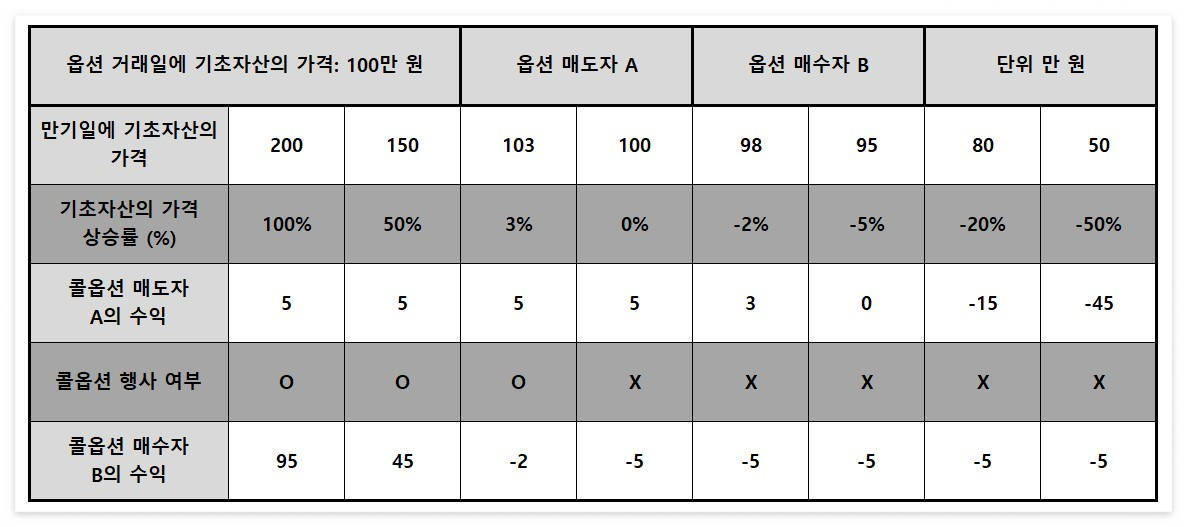

위의 표는 임의로 커버드콜을 설명하기 위해 구성한 것입니다. 기초자산을 보유한 A가 콜옵션을 B에게 매도한 경우 만기일이 도래했을 때 주가의 상태에 따라 A와 B가 각각 어떠한 수익과 손실을 입게 되는지를 표시하였습니다. 이와 관련해서 구체적인 경우의 수는 아래의 설명을 보시면 좀 더 이해하기 쉽습니다.

■ 커버드콜(Covered Call)의 손익구간

위의 표를 그래프로 그렸을 때 콜옵션을 매도한 A는 최대로 얻을 수 있는 수익은 5만 원입니다. 주가가 상승해서 보유한 주식을 매도하여 얻을 수 있는 수익을 상당 부분 포기해야 하는 대신 낮은 수익만을 확정적으로 얻을 수 있게 됩니다.

반면 주가가 하락하는 경우에는 하락하는 만큼 큰 차이 없이 그대로 손실을 입게 됩니다. 다만 콜옵션을 판매하고 얻은 프리미엄만큼 미약하지만 손실을 커버하게 되는 것입니다.

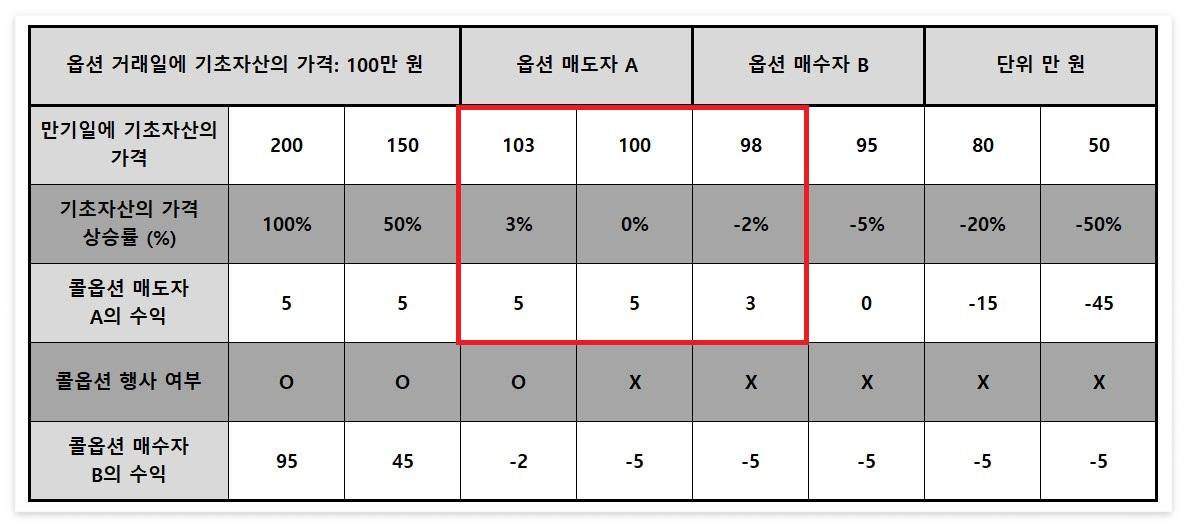

■ 커버드콜(Covered Call)이 효과적인 경우: 장기간 횡보하는 증시

커버드콜 ETF가 가장 효과적인 경우는 보유한 주식이 상승할 때도 하락할 때도 아닌 기초자산의 가격을 기준으로 옆으로 횡보할 때인 것을 알 수 있습니다. 붉은색 박스로 표시한, 즉 위아래로 크게 움직이지 않고 옆으로 기는 형태가 되었을 때 매매차익 대신 프리미엄을 통한 수익을 누리게 되는 것입니다.

2. 커버드콜 ETF의 배당금의 원천, 그리고 장단점

커버드콜 전략을 취하는 ETF의 배당금은 물론 보유한 주식을 통해 얻는 순수한 배당금과 콜옵션을 매도하고 얻은 프리미엄을 합하여 결정됩니다. 배당을 받기 위해 보유하고 있는 주식의 분량과 콜옵션 매수자가 행사할 경우 매도해야 하는 주식의 분량을 조절하게 되는데 이러한 비율이 상품마다 차이가 있으며 각각 펀드를 운용하는 회사에서 결정하게 됩니다.

너무 많은 비중으로 콜옵션의 기초자산에 해당하는 주식들을 배정하면 하락장이 왔을 때 ETF의 가격이 녹아버릴 우려가 있고 반대로 너무 적은 비중으로 콜옵션의 기초자산을 배정하면 커버드콜 ETF의 장점을 살릴 수 없을 것입니다.

커버드콜 ETF의 장단점은 간단하게 아래와 같습니다.

■ 장점

- 주식 투자와 함께 주가의 상승 및 배당을 모두 챙길 수 있음

- 콜옵션 매도를 통해 프리미엄을 수익도 얻을 수 있음

■ 단점

- 지수추종 ETF와는 다르게 주가가 상승해도 온전히 그 상승을 따라가지 못함

- 상승장에서는 상승이 제한되고, 하락장에서는 거의 비슷하게 하락을 감당하게 됨

▶ 누구에게 적합할까?

장점도 훌륭하지만 단점이 걸려서 투자를 망설이시는 분들도 계실 것 같습니다. 하지만 언급드린 단점을 정반대로만 투자해도 충분히 좋은 상품이 될 것 같습니다.

예를 들어 시장이 장기간 횡보할 것 같아서 마땅한 투자처를 찾지 못한 투자자라면 일부 자금은 JEPI와 같은 상품을 매수하는 것이 좋은 방법이 될 것으로 생각합니다. 매월 운용 성과에 따라 배당률이 조금씩 차이는 있지만 대략 연 10%의 훌륭한 배당을 받지만 주가는 그대로 횡보한다면, 그리고 그 배당금을 그대로 재투자만 한다면 어지간한 개별 종목 못지않은 괜찮은 성과를 누릴 수 있습니다.

반면 너무 길게 가져가는 것은 좋지 못한 방법이 될 수 있습니다. 미국 증시는 꾸준히 장기간 우상향을 하기 때문에 배당으로 받는 수익이 그보다 못할 가능성이 큽니다.

저라면 장기투자 후 제법 큰 수익을 거둔 상태인데 이후 마땅한 투자처도 없고 시장도 장기간 횡보하는 느낌이 든다고 생각하면 일부를 JEPI에 투자해서 단기간 배당금을 챙기는 방법을 택할 것 같습니다.

3. 대표적인 커버드콜 전략을 취하는 ETF들

미국 시장에서 JEPI와 같은 상품에 직접 투자하는 게 부담스럽다면 국내에도 이를 밴치마킹하여 출시한 좋은 상품들이 있습니다. 대표적으로 미래에셋자산운용이 출시한 'TIGER 미국배당+3%프리미엄다우존스', 'TIGER 미국배당+7%프리미엄다우존스'가 있습니다.

3%와 7%는 각각 옵션의 프리미엄을 통한 연간 배당수익입니다. 3%와 7%를 위해 각각 콜옵션을 15%와 40%를 매도하게 되는데 앞에서 말씀드린 대로 보유주식과 옵션의 기초자산의 비중을 적절하게 조절하여 각각의 투자자의 필요성을 맞추고자 신경 쓴 흔적이 보입니다. 추후에 이와 관련하여 조금 더 자세하게 알아보는 시간을 갖도록 하겠습니다.

'투자 공부 > 금융상품' 카테고리의 다른 글

| 청년 주택드림 청약통장 조건과 전환 가입 알아보기 (1) | 2024.03.31 |

|---|---|

| KODEX 글로벌비만치료제TOP2 ETF 알아보기 (0) | 2024.02.28 |

| KBSTAR 글로벌리얼티인컴 월배당 ETF를 알아보자 (1) | 2024.02.21 |

| KRX금현물 거래, 안전자산 금투자 방법에 대해서 (2) | 2024.02.05 |